Le statut d’auto entrepreneur devenu micro entrepreneur en 2016, est un statut permettant l’exercice d’une activité professionnelle indépendante de petite envergure. Cette activité peut être occupée à temps plein ou à temps partiel selon les envies, en fonction des attentes du micro entrepreneur. Ce régime présente de nombreux avantages, d’une part une simplification des démarches administratives et comptables et d’autre part un allègement des différentes charges sociales, fiscales et administratives.

Ce statut permet d’exercer dans différents secteurs dont celui du soutien scolaire. Selon l’ACOSS (Agence Centrale des Organismes de Sécurité Sociale), la France comptait près de 1,3 millions d’auto entrepreneurs en 2019. Plus de 60 % d’entre eux cumulent cette activité avec un CDI et 19% ont moins de 30 ans. Beaucoup de professeurs particuliers qu’ils soient étudiants, professeurs indépendants, en poste dans l’éducation nationale ou retraités n’hésitent pas à utiliser ce statut qui permet de donner des cours particuliers en toute légalité, de manière simplifiée tout en gagnant plus.

Les démarches pour devenir auto entrepreneur pour des cours

Depuis 2016, tout bon professeur particulier en statut d’auto entrepreneur doit obligatoirement effectuer sa déclaration en ligne.

Seul un scan de votre pièce d’identité vous sera nécessaire pour effectuer cette démarche, simple, rapide et totalement gratuite.

Une fois la déclaration en ligne réalisée, vous serez enregistré au Registre National des Entreprises (RNE). Un numéro SIREN (numéro d’identification de l’entreprise) et un code APE (activité principale de l’entreprise) vous seront attribués. Ces informations seront envoyées par voie postale sous une quinzaine de jours à l’adresse renseignée sur la déclaration. Ces codes d’identification sont extrêmement importants pour votre activité et pour vos futures déclarations. Notamment le numéro SIREN de la micro entreprise qui devra obligatoirement figurer sur l’ensemble des documents commerciaux et des factures émises.

Voici un guide pour effectuer sa déclaration d’auto entreprise en ligne :

Etape 1 : Comment faire ma déclaration d’auto entrepreneur en ligne ?

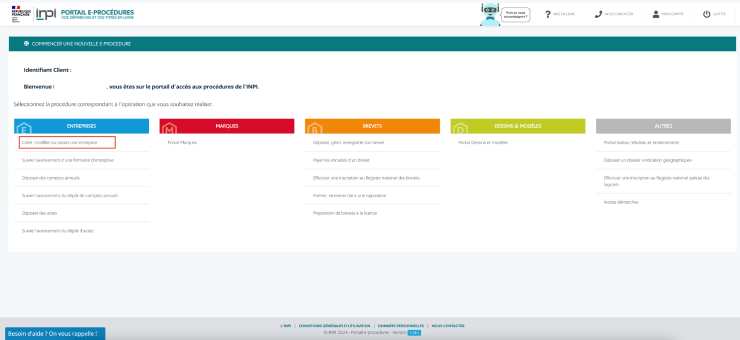

Rendez-vous sur le Guichet Unique pour faire votre déclaration d’auto entrepreneur (micro-entrepreneur) : https://procedures.inpi.fr/.

→ Cliquez sur “Créer votre compte”

Une fois que vous aurez créé votre compte via FranceConnect, FranceConnect+ ou INPI Connect en saisissant vos informations personnelles (nom, prénom, adresse mail, adresse postale, numéro de téléphone), vous pourrez procéder à la déclaration de votre entreprise.

Une nouvelle page s’ouvre, cliquez ici sur “Créer, modifier ou cesser une entreprise”.

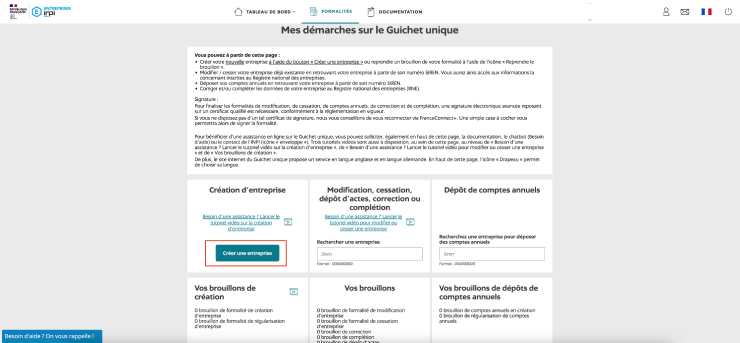

Une autre page s’ouvre, cliquez ici sur “Créer une entreprise”.

Une nouvelle page s’ouvre, sélectionnez alors « Entrepeneur individuel » puis cocher « oui » pour opter pour le statut de micro-entrepreneur.

Etape 2 : Identité de l’entreprise

Pour compléter votre déclaration de création d’entreprise, vous devez d’abord commencer par l’identité de l’entreprise.

Vous devez fournir des informations sur l’entrepreneur (donc vous) : Prénom, Nom de naissance, Date de naissance, Pays de naissance, Nationalité, Situation matrimoniale. Ensuite, vous devrez sélectionner la périodicité de versement de vos cotisations (mensuel ou trimestriel). Puis, saisissez l’adresse et le contact de l’entrepreneur (adresse postale et numéro de contact et adresse mail).

Puis finissez par le volet social de l’entreprise : numéro de sécurité sociale, organisme d’assurance maladie actuel, activité non salariée antérieure (oui ou non), Avez-vous déjà formulé une demande d’ACRE auprès de l’Urssaf ? (oui ou non), Exercice d’une activité simultanée (oui ou non), Affiliation biologiste (oui ou non), Affiliation pharmacien (oui ou non).

Vous devrez aussi saisir une adresse pour l’entreprise : celle-ci peut être votre adresse personnelle, une société de domiciliation ou une adresse précise pour l’entreprise.

Lire : Déclarer ses cours particuliers aux impôts quand on est auto-entrepreneur

Etape 3 : Composition de l’entreprise et insaisissabilité de la résidence principale

Dans cette partie, vous devrez indiquer la composition de l’entreprise, s’il existe d’autres personnes ayant le pouvoir d’engager l’établissement ou non.

Puis, indiquez si vous avez fait une déclaration de renonciation d’insaisissabilité de votre résidence principale ou non.

Etape 4 : Déclaration de l’activité professionnelle en tant que professeur particulier

Dans cette partie, vous devrez donner des informations sur les activités de votre établissement : description de l’établissement, adresse de l’établissement, effectif salarié.

Dans la liste des activités, vous devez indiquer s’il s’agit de votre activité principale, la date de début d’activité (la date du jour de votre déclaration), s’il s’agit d’une activité « permanente » ou « saisonnière » (pour les étudiants donnant des cours particuliers, sélectionnez « permanente« ).

Puis sélectionnez la catégorisation de votre activité. Pour les professeurs particuliers, vous devez choisir les catégories suivantes :

- Description de l’activité principale : Autres enseignement

- Catégorisation 1 de l’activité : Activités de services

- Catégorisation 2 de l’activité : Enseignement

- Catégorisation 3 de l’activité : Autres enseignement

Etape 5 : Choisissez l’option fiscale de votre micro entreprise

Vous devez opter ou non pour le versement libératoire. N’hésitez pas à consulter le site officiel expliquant ce qu’est le versement libératoire pour les auto entrepreneurs : inpi.fr/aide-la-definition-des-options-fiscales.

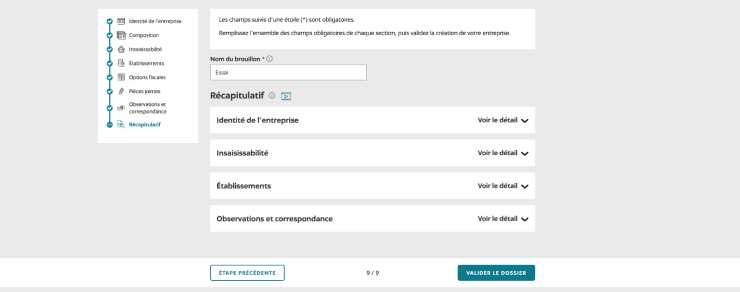

Etape 6 : Finalisation de la déclaration d’auto entrepreneur professeur

Vous devez joindre les documents nécessaires pour finaliser votre déclaration d’auto entrepreneur professeur : pièce d’identité, et tout document selon votre situation spécifique.

Vérifiez le récapitulatif de votre demande puis cliquez sur valider le dossier.

Étudiants et professeurs auto entrepreneurs : questions fréquentes

-

Combien, comment et quand dois-je payer mes cotisations ?

Grâce au régime micro social simplifié, l’auto entrepreneur ne paie ses cotisations sociales uniquement en fonction du chiffre d’affaires qu’il a réalisé. Si vous ne dégagez aucun chiffre d’affaire, vous ne paierez aucune cotisation sociale. Il vous faudra tout de même effectuer une déclaration en mettant le montant de 0€ de chiffre d’affaires.

Ces cotisations sociales sont calculées grâce à la déclaration mensuelle ou trimestrielle que l’auto entrepreneur réalise. Pour payer ces cotisations, vous devez vous connecter à votre compte dans le portail autoentrepreneur.urssaf.fr. Vous rendre dans l’onglet “mon auto entreprise au quotidien” puis dans la rubrique “Déclarer et payer” et enfin “mes échéances en cours”. Il vous faudra ensuite entrer le chiffre d’affaires et accéder au paiement par prélèvement SEPA ou carte bancaire.

Le montant des cotisations à payer est évalué en fonction du chiffre d’affaire réalisé par le micro entrepreneur. Cela signifie que vous ne payez rien tant que vous n’avez pas facturé de prestation. Pour le secteur des prestations de service, le taux des cotisations sociales est de 22% et de 11% si vous bénéficiez de l’ACRE sur la première année.

-

Dois-je payer d’autres impôts ?

Dès lors que vous créez un nouveau revenu, un impôt sur le revenu doit être payé. Il existe 2 options pour payer cet impôt.

- Le premier est le prélèvement fiscal libératoire forfaitaire de l’impôt sur le revenu, il se définit par l’ajout d’un taux sur les revenus déclarés de façon mensuelle ou trimestrielle. Vous paierez alors en tant qu’auto-entrepreneur un pourcentage de votre chiffre d’affaires correspondant au montant de l’impôt sur le revenu. Cette somme devra être payée conjointement avec la déclaration des cotisations sociales. Le montant pour les professeurs particuliers à domicile (prestation de service) est de 1,7%. Cette option est uniquement valable pour les micro entrepreneurs dont le revenu fiscal de référence du foyer fiscal à l’année N-2 n’excède pas 27 086 euros pour une part (une personne), 54 172 euros pour 2 parts (ex : couple) et 81 258 euros pour 3 parts (couple avec 2 enfants).

- La deuxième option se fait alors via le prélèvement à la source (PAS). La déclaration du chiffre d’affaires se fera sur la déclaration annuelle de revenu, (déclaration 2042 C-Pro – Déclaration de revenu complémentaires des professions non salariées). C’est ensuite à l’administration fiscale d’attribuer un taux d’imposition. Le prélèvement de l’impôt se fera de façon mensuelle ou trimestrielle directement sur votre compte bancaire. Le calcul du taux de cet impôt prend en compte les autres revenus du foyer fiscal auquel vous êtes rattaché.

Pour les étudiants souhaitant réussir à donner des cours particuliers en tant qu’auto entrepreneur, il est conseillé de choisir la deuxième option car normalement, votre taux d’imposition sera nul.

-

Y a t-il une TVA pour le statut d’auto entrepreneur ?

Le régime micro social simplifié auquel est rattaché l’auto entrepreneur, défini un plafond annuel du chiffre d’affaire de la micro entreprise. A cette condition la micro entreprise n’est pas assujettie à la TVA. Il n’y a alors pas de différence de Hors Taxe (HT) et de Toutes Taxes Comprises (TTC) sur les factures d’auto entrepreneur. Toutes les factures doivent présentées un montant HT, ainsi que la mention : “ TVA non applicable -article 293 B du CGI “. Le prix de vente n’est pas impacté par la TVA et l’auto entrepreneur ne collecte pas non plus de TVA pour l’Etat.

En revanche, si vous faites des achats auprès de prestataires assujettis à la TVA, vous devrez régler celle-ci, et ne pourrez évidemment pas la récupérer auprès de l’Etat.

La franchise de TVA offre 2 solutions à l’auto entrepreneur.

- Première option, inclure le montant de la TVA dans son prix de vente ce qui lui assure une meilleure rentabilité et lui permet d’augmenter ses marges.

- Seconde possibilité, profiter de l’absence d’un montant de TVA pour proposer des prix très concurrentiels sur le marché.

Vous devrez être très vigilant quant à votre chiffre d’affaires : dès lors que le chiffre d’affaires dépasse le plafond sur l’année fiscale, l’assujettissement de la TVA se fait dès le mois suivant et pour toujours. Vous devrez alors indiquer la TVA sur vos factures, faire vos déclarations de TVA, et ne pourrez plus bénéficier du régime micro social simplifié. Il est donc conseillé d’avoir un suivi régulier de sa comptabilité afin d’anticiper et de gérer au mieux un éventuel changement de régime.

Si vous ne donnez pas de cours particuliers à temps plein, n’ayez crainte car il faut donner énormément d’heures de cours sur une année scolaire pour atteindre 70 000 € de chiffre d’affaires.

-

Comment faire mes factures et quelles informations doivent y figurer ?

Il existe énormément de templates de factures sur internet. Il vous suffira de chercher sur google et d’en télécharger une sous format word et de l’adapter avec votre nom, prénom, adresse, numéro de Siren… etc.

Voici un modèle et template de facture d’auto entrepreneur que nous vous proposons. Il vous suffira de télécharger le modèles en excel et de l’adapter avec vos propres informations : template excel de facture auto-entrepreneur. Il vous suffira ensuite de sauvegarder en format pdf pour obtenir la facture à envoyer : Template pdf de facture auto-entrepreneur

La facturation est un élément important pour l’auto entrepreneur. Les factures éditées font preuve de justificatifs en cas de contrôle. La facturation pour une micro entreprise n’est pas compliquée, il suffit de mettre les bonnes informations.

Les premières informations à inscrire sont vos informations personnelles et professionnelles, à savoir, nom, prénom, et nom de votre entreprise si vous en avez un, suivi du numéro SIRET, de l’adresse postale, numéro de téléphone et éventuellement d’un site internet. Puis remplissez les informations du client à facturer (nom, prénom, raison social, adresse).

Chaque facture est unique. Pour cela il est important de numéroter de façon logique son système de facturation. Vous pouvez opter pour une numérotation simple : 1, 2, 3, ou une numérotation chronologique en prenant en compte l’année : 2020-1, 2020-2 … A vous de trouver le système qui vous paraît le plus simple et le plus efficace.

La ou les prestations vendues doivent être clairement indiquées, en face de chaque prestation doit apparaître la quantité, et le prix unitaire. Puis indiquer le prix total HT, accompagné de la date de règlement ainsi que la date à laquelle la prestation a eu lieu. Il est obligatoire d’insérer la mention “TVA non applicable, art. 293 B du CGI “. Vous avez également la possibilité d’indiquer une date limite de paiement au delà de laquelle vous pouvez appliquer des pénalités.

-

Comment bénéficier de l’ACRE en tant qu’auto entrepreneur professeur ?

Depuis janvier 2020 l’ACCRE a été remplacé par l’ACRE. L’ACRE est une aide à la création d’entreprise permettant une exonération partielle ou totale des charges sociales durant la première année d’activité.

En 2019, dès lors que l’on avait le statut de micro entrepreneur, l’ACRE nous était attribué. Mais depuis le 1er janvier 2020, cette attribution ne se fait plus automatiquement, il faut désormais faire une demande en ligne après avoir créé votre espace Urssaf. Pour obtenir l’ACRE il faut répondre à l’une des conditions suivantes :

- Etre demandeur d’emploi bénéficiaire ARE

- Demandeur d’emploi non indemnisé sur une période de plus de 6 mois (inscrit sur liste au cours de 18 mois précédents)

- Etre créateur d’entreprise bénéficiant du RSA ou de l’ASS

- Avoir entre 18 et 25 ans inclus

- Avoir moins de 30 ans, non indemnisé ou être reconnu comme personne handicapée

- Créer une entreprise dans un quartier prioritaire de la politique de la ville

- Avoir un contrat d’appui au projet d’entreprise

- Bénéficier de la prestation partagée de l’éducation de l’enfant

Si vous remplissez l’une des ces conditions vous pouvez alors faire votre demande à l’ACRE, en ligne. Aussi, ne peuvent pas bénéficier de cette aide les personnes ayant déjà perçu l’ACRE au cours des 3 dernières années.

Il est conseillé de faire sa demande à l’ACRE au même moment que la déclaration de sa micro entreprise en ligne. Si ce n’est pas le cas, pas de panique vous avez jusqu’à 45 jours après la déclaration pour faire votre demande. Il vous suffit de vous rendre sur le portail autoentrepreneur.urssaf.fr dans l’onglet “créer mon auto entreprise” puis de remplir les documents dans la partie “ Bénéficier de l’ACRE”. Vous aurez à remplir un formulaire, et fournir des pièces justificatives indiquant que vous appartenez bien aux catégories éligibles à l’ACRE.

Si vous êtes étudiant et vous souhaitez donner des cours particuliers de maths à domicile en tant qu’auto entrepreneur, n’hésitez surtout pas à demander l’ACRE.

Lire aussi : Assurances utiles pour donner des cours particuliers

Le statut d’auto entrepreneur peut être attribué à de nombreux profils dont les thésards, sous certaines conditions. Avant de se lancer dans la création de sa micro entreprise vous devez vérifier dans votre contrat si vous avez la possibilité de cumuler ces 2 statuts, et en faire la demande. Dans les faits, beaucoup de thésards sont auto entrepreneurs sans avoir fait de demande.

Oui, mais à certaines conditions. depuis 2017 la loi s’est légèrement assouplie. En tant que professeur de l’éducation nationale, vous êtes avant tout au service de l’Etat. C’est pourquoi vous ne pouvez pas vous lancer directement dans la création d’une micro entreprise sans l’autorisation de votre employeur. Ce dernier transmettra votre dossier à la commission de déontologie qui se chargera de l’étudier avant de valider ou non la demande. Pour les fonctionnaires, seules quelques activités peuvent être acceptées en cumul d’emploi. A savoir, l’enseignement, les activités de sport et de loisirs, les exploitations agricoles, les services à la personne, ou les missions d’intérêt public de coopération internationale. Pour un professeur à temps partiel, les démarches sont nettement plus simples. Il suffit uniquement d’en informer votre employeur. Nul besoin de dossier ou de validation. Cependant le domaine d'exercice doit figurer parmi ceux précédemment cités. Dans ces conditions, un professeur de l’éducation nationale en temps partiel ou temps complet pourra sans problème créer son statut de micro entrepreneur pour donner des cours particuliers à domicile. Que ce soit au collège, lycée, prepa ou pour les étudiants souhaitant préparer les concours d’entrée aux grandes écoles de commerce ou écoles d’ingénieurs.

La bourse étudiante est avant tout une aide à la famille. Elle est calculée d’après les revenus du foyer fiscal auquel est rattaché l’étudiant, autrement dit, le salaire des parents. Vos revenus peuvent en effet avoir un incident sur la bourse étudiante que vous percevez si vous êtes toujours rattaché au foyer fiscal de vos parents. En revanche, le calcul du montant de la bourse se fait sur l’année N-2. Ce sont les feuilles d’imposition de 2018 qui seront prises en compte pour le calcul de la bourse pour la rentrée 2020. Ainsi les revenus générés par la micro entreprise pourront être pris en compte pour l’estimation de la bourse seulement 2 ans plus tard.

Tout comme pour la bourse étudiante, l’année de référence prise en compte pour estimer le montant des aides se calcule en N-2. Il n’y aura donc pas d’impact immédiat sur la situation de l’étudiant ou des parents. Il faudra toutefois rester vigilant et anticiper un éventuel arrêt du versement de ces aides 2 ans après la création de la micro entreprise.

Les revenus perçus grâce à votre micro entreprise seront pris en compte dans le revenu fiscal du foyer. C’est à dire que vos revenus peuvent avoir un impact sur l’impôt de vos parents. Bien que vous soyez rattaché au régime de la micro entreprise vous devez déclarer vos revenus sur la déclaration annuelle du foyer fiscal, soit celle de vos parents. Ne pas oublier, que le revenu du foyer fiscal est pris pour base dans le calcul et les conditions d'éligibilité à de nombreuses aides, telles que les aides aux logements, ou les bourses étudiantes. Vous avez également la possibilité de vous détacher du foyer fiscal de vos parents et de faire vos propres déclarations d’impôts. Ce qui arrivera dans tous les cas dès les études terminées. Il est important pour les parents et pour l’étudiant de comparer les 2 solutions, et voire laquelle est la plus avantageuse selon leurs besoins. Le statut d’auto entrepreneur est-il compatible avec le statut de thésard ?

Peut-on devenir auto entrepreneur en tant que professeur de l’éducation nationale ?

Je suis étudiant boursier, puis-je être auto entrepreneur sans perdre ma bourse ?

Auto entrepreneur rattaché au foyer fiscal de mes parents. Le montant des APL peut-il être impacté ?

Comment se calcule mes impôts si je suis toujours rattaché au foyer fiscal de mes parents ?

-

Quels sont les risques de donner les cours particuliers non déclarés (travail dissimulé ou au black) ?

Même si les risques d’accident de travail sont moindres ils ne sont pas nuls, dans ce cas aucune prise en charge ne sera possible. Aussi, si vous pensez encaisser plus d’argent à l’instant T, il ne faut pas oublier que tout le travail fourni ne comptera aucunement pour votre retraite.

Au delà de ces risques, d’autres conséquences plus graves s’ajoutent. Les sanctions pénales pour travail dissimulé peuvent aller jusqu’à 3 ans de prison et 45 000 euros d’amende. Ainsi que 2 ans d’emprisonnement et 30 000 euros d’amende pour de fausses déclarations à l’administration. La personne donnant des cours particuliers, que ce soit à domicile ou via des logiciels de cours en ligne sans être déclaré peut aussi se voir supprimer ses allocations familiales et chômages. Même s’il n’est pas difficile de savoir comment donner des cours particuliers en ligne, le faire sans se déclarer peut être dangereux et très pénalisant pour le professeur.

-

Comment faire bénéficier les parents de 50% de réduction d’impôts ?

Le soutien scolaire fait partie des activités recensées dans le secteur des services à la personne, et offre ainsi la possibilité au client de bénéficier d’une réduction de 50% d’impôts sur l’achat de ses prestations. Il est donc important pour vous de faire votre demande d’agrément simple. Pour cela, vous avez simplement à remplir une demande d’agrément sur la plateforme en ligne NOVA. Les plafonds du crédit d’impôts dont les particuliers peuvent bénéficier vont de 12 000 euros à 20 000 euros par an en fonction du nombre de personne à charges (enfants, personne handicapée, malade…).

Lire : Faire bénéficier ses clients du crédit d’impôt pour les cours particuliers

Retrouvez aussi d’autres articles qui pourraient vous intéresser :

- Devenir professeur particulier

- Déclarer ses cours particuliers aux impôts via un organisme de soutien scolaire