Comment déclarer des cours particuliers aux impôts ?

Comment déclarer un prof particulier à domicile ?

Guide pour effectuer sa déclaration d'impôt pour les cours particuliers à domicile

Bien remplir la case 7DB dans sa déclaration de revenus

Cocher la case 7DB dans votre déclaration d’impôts

Pour les cours à domicile éligibles au crédit d’impôt (ou autres services à la personne), que ce soit par avance immédiate ou différée, auxquels vous avez eu recours au cours de l’année précédente, vous devez désormais préciser dans votre déclaration d’impôts la nature de l’organisme ainsi que l’identité de la personne physique ou morale ayant perçu les sommes.

Voici quelques étapes et les copies d’écran pour vous aider à effectuer votre déclaration d’impôt :

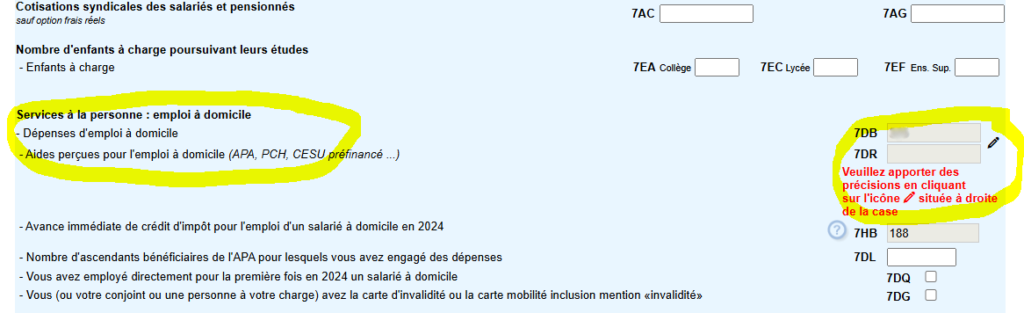

- Aller à la zone 7DB

Cette zone est préremplie par défaut si vous avez bénéficié du crédit d’impôt par avance immédiate. Sinon, elle sera à remplir pour le crédit d’impôt différé.

Cliquer sur le crayon en face de la zone 7DB pour fournir plus de détails.

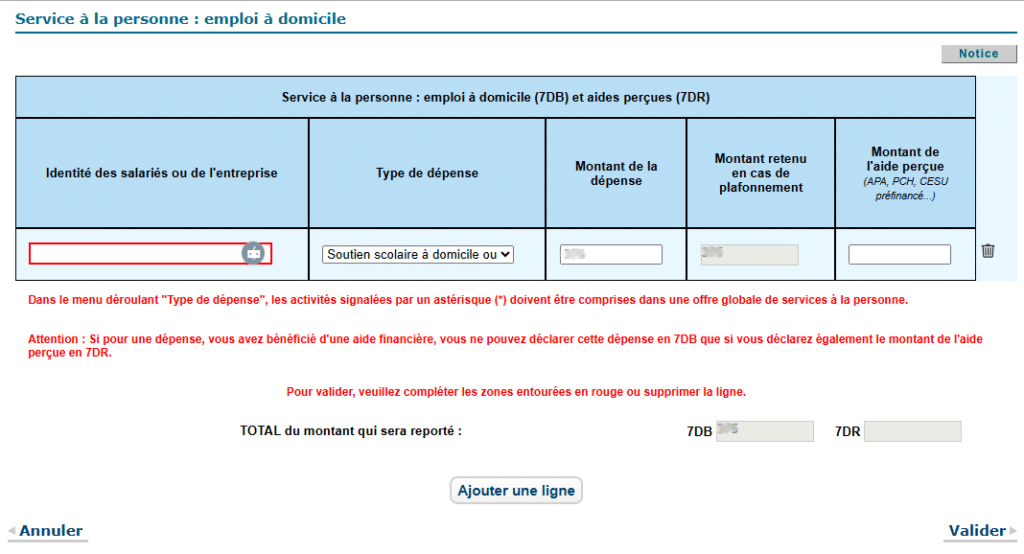

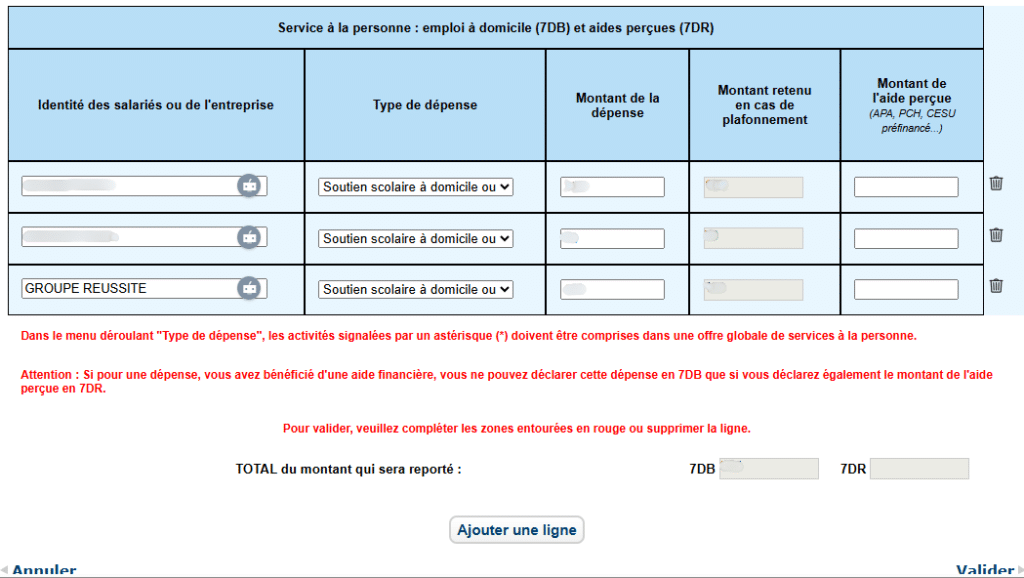

2. Dans l’écran de détail, remplissez les différents champs :

Vous pourrez retrouver toutes les informations par professeur et le montant à renseigner pour Groupe Réussite dans votre attestation fiscale disponible sur ce lien dans votre espace client : groupe-reussite.fr/credit-impot/ (allez en bas de page dans les attestations fiscales)

- Nom et prénom du professeur

- Type de dépense “soutien scolaire ou cours à domicile”

- Montant de la dépense par professeur

Il vous faudra ajouter autant de lignes qu’il y a de professeurs. Une ligne sera ajoutée pour Groupe Réussite avec le montant indiqué dans l’attestation fiscale.

3. Validez et finalisez votre déclaration d’impôt.

Il n’est pas nécessaire de joindre vos factures ainsi que votre attestation fiscale dans la déclaration d’impôts. Vous devez néanmoins les conserver afin de les présenter en cas de contrôle de la part de l’URSSAF ou du service des impôts.

Si les parents ne sont pas éligibles aux impôts sur les revenus, c’est l’État qui leur enverra un chèque d’un montant égal à la moitié des sommes payées pour les cours particuliers.

N’oubliez pas également de remplir la case 7EA ou TEC ou 7EF si vous avez des enfants scolarisés au collège, lycée ou dans le supérieur.

Cours particuliers à domicile

Les meilleurs professeurs particuliers.

POUR ACCÉLÉRER MA PROGRESSION

Avis Google France ★★★★★ 4,9 sur 5

Réduction d’impôts pour les cours particuliers et avance immédiate

ou déduction fiscale pour les cours particuliers

Comment obtenir 50% de réduction d’impôt pour les cours à domicile ?

Via déclaration Nova numéro SAP527735047 obtenue en 2010, Groupe Réussite permet aux parents employeurs qui font appel à des cours particuliers pour leurs enfants d’obtenir une réduction de 50% sur leurs impôts (Article 199 sexdéciès du Code général des impôts) pour les frais de gestion de la plateforme (suivi, mise en relation, gestion du paiement, édition des factures, des attestations fiscales, etc.)

De nombreux professeurs de la plateforme ont également obtenu un numéro Nova permettant de faire bénéficier de la déduction d’impôt pour la partie des prestations de cours à domicile.

Groupe Réussite est également habilité pour faire bénéficier les parents du service gratuit d’avance immédiate pour le crédit d’impôts. Les parents éligibles et qui ont choisi de bénéficier de ce service d’avance immédiate pour les cours particuliers vont régler uniquement 50 % du montant par cours particulier. La réduction d’impôts est alors immédiate.

Lire aussi : Le service d’avance immédiate du crédit d’impôts des cours particuliers.

Pour les parents qui ont choisi de ne pas bénéficier de l’avance immédiate sur le crédit d’impôts, une attestation fiscale sera mise à disposition dans l’espace parents. Il suffit de se connecter sur son espace et de télécharger l’attestation fiscale pour tous les cours particuliers ayant été effectués l’année précédente.

Les cours collectifs, comme les stages de révision pendant les vacances ou le suivi hebdomadaire annuel, ne permettent pas de bénéficier de la réduction d’impôts.

Il est admis qu’aujourd’hui 80 % des cours particuliers dispensés en France sont considérés comme du travail dissimulé (dit aussi “travail au noir”), c’est-à-dire du travail non déclaré auprès des impôts et non soumis aux cotisations sociales de l’URSSAF notamment. Ce manque à gagner pour l’état dérange, c’est pourquoi les gouvernements successifs ont tenté de traiter ce problème par différentes mesures. En simplifiant la déclaration d’impôt pour les cours particuliers (CESU), mais aussi par des mesures fiscales incitatives comme la déduction fiscale des cours particuliers, en plus des traditionnels moyens de répression (contrôle URSSAF, redressement fiscal…). Le service d’avance immédiate mis en place en 2022 par la direction des finances publiques et l’Urssaf est dans la continuité de ces mesures.

Le chèque emploi service universel (CESU cours particuliers)

Le CESU est une manière simplifiée de déclarer un cours particulier pour un parent employeur. Certains parents utilisent le CESU comme une aide à la déclaration des cours particuliers. Mais d’autres parents l’utilisent car le CESU peut aussi être préfinancé par son entreprise avec le CE (comité d’entreprise). Le chèque CESU peut être sous forme papier ou dématérialisé pour une utilisation en ligne. Lors de la première déclaration du prof particulier, il convient d’adhérer au CESU déclaratif puis une déclaration CESU devra être faite.

Pourquoi l’industrie du soutien scolaire est-elle si touchée par le fléau du travail “au noir” ?

Il est dur d'avoir un enseignant cours particuliers légal

La lourdeur d’une déclaration de cours particulier fait peur aux familles

Par nature, les cours particuliers à domicile sont assez ponctuels, ne constituent pas une activité principale pérenne pour le professeur particulier et sont souvent donnés par des étudiants des grandes écoles ou des jeunes agrégés qui n’ont jamais travaillé jusqu’alors. La lourdeur administrative d’une déclaration d’impôt classique par rapport à la réalisation furtive d’un cours particulier payé de la main à la main peut expliquer ce comportement délictuel. Le prof particulier voit l’aide scolaire à domicile comme du court terme avec une certaine liberté administrative qui lui permet d’arrêter ou de continuer quand il le souhaite. Il ne ressent pas le besoin de déclarer les cours particuliers.

En plus de la nécessité d’une déclaration des cours particuliers, il faudrait ajuster le tarif d’un cours particulier pour ajouter les cotisations sociales au salaire du prof particulier afin que la rémunération nette reste identique. C’est là le principal problème, les cotisations sont lourdes en France et personne ne souhaite payer une heure de cours en prépa 80 euros. Mais des solutions existent pour circonvenir à ce désavantage des cours particuliers déclarés. Nous les exposerons plus bas.

Faut-il déclarer les cours particuliers?

Bien évidemment, il faut déclarer les cours particuliers à l’administration fiscale, c’est une obligation légale que de déclarer ses cours à domicile aux impôts. Déclarer les cours particuliers contribue à notre système social de protection et de santé, et le bon fonctionnement de notre société en dépend. Que ce soit l’employeur ou l’employé, le risque est élevé et est d’ailleurs le même pour chacun d’eux devant la loi. Rien ne sert de rejeter la faute sur l’autre partie, le professeur particulier et le parent d’élève sont responsables, il n’y aura pas de cadeau si l’un d’eux se fait pincer pour du travail au “black”, les 2 devront répondre de leurs actes. Finalement, la vraie question est donc : comment déclarer un salarié à domicile, qui plus est un enseignant pour un cours particulier légal ?

Groupe Réussite vous aide dans votre déclaration impot cours particuliers

L’avantage d’avoir recours à un organisme ou une plateforme de soutien scolaire confirmé comme Groupe Réussite est le fait que nous nous occupons de tout :

- d’un point de vue pédagogique pour sélectionner les professeurs, les former et les mises en relation

- d’un point de vue administratif pour déclarer les cours particuliers, éditer les factures, attestations fiscales, etc.

Groupe Réussite est à l’écoute de votre besoin, se met ensuite en recherche d’un professeur adéquat et s’occupe de toute la partie administrative en vous faisant bénéficier des avantages fiscaux mis à votre disposition par l’état (50% de déduction fiscale ou 50 % de crédit d’impôts selon les cas).

Pourquoi déclarer un cours particuliers dans ses impots ?

Déclarer un cours particulier vous permet de faire des économies

Comment déclarer un prof particulier ?

Pour certains, déclarer un prof particulier ou déclarer des cours particuliers est une fin en soi, être au-delà de tout soupçon et pouvoir dormir sur ses deux oreilles n’a pas de prix. Pour d’autres, déclarer un cours particulier aux impôts engage le professeur particulier dans une forme de responsabilité et d’obligation de moyen (non de résultat) pour la réussite de l’élève. Cet engagement rassure et donne une certaine crédibilité à la relation élève-professeur. En effet, ce cadre légal pour le cours particulier en prepa engage un prof particulier et un parent vers une relation plus sérieuse, nécessaire dans le domaine du soutien scolaire pour que celui-ci soit utile et porte ses fruits à long terme.

C’est moins le cas pour du ménage à domicile, par exemple où la tâche est très ponctuelle et il n’y a pas de relation directe affective dans la prestation fournie. Mais ce n’est pas l’unique avantage à être légal. En effet, le cours particulier à domicile est considéré comme du service à domicile, et pour dynamiser ce secteur et favoriser le travail déclaré par les particuliers, l’État a mis en place un avantage fiscal. L’article 199 du code général des impôts stipule que 50% des sommes investies dans l’emploi d’un professeur particulier sont déductibles de l’impôt sur le revenu avec un plafond de 12 000€ chaque année (limite déduction fiscale). Plus d’information ici sur le site officiel service-public.fr/particuliers/vosdroits/F12.

Déduction fiscale pour les cours particuliers

La déduction fiscale pour le soutien scolaire est une mesure incitative qui vise à promouvoir la légalité en facilitant l’accès à des cours particuliers à domicile déclarés. Cette mesure atténue principalement le problème des coûts élevés des cours particuliers. En France, la charge des cotisations sociales peut effectivement doubler le coût d’un salaire horaire. Par exemple, si un professeur de prépa aux grandes écoles, opérant aussi comme professeur particulier auto-entrepreneur, perçoit une rémunération nette de 40 €/heure, le coût total pour l’employeur, après inclusion des charges, peut atteindre environ 80 €/heure. Dans un tel contexte, sans solutions de défiscalisation, le coût excessif pourrait décourager la déclaration des heures de soutien scolaire.

La déduction fiscale permet donc de réduire de moitié le coût réel des cours particuliers pour les parents. D’une part, ils peuvent bénéficier d’un crédit d’impôt de 50% des dépenses engagées, qu’ils déclareront dans leur déclaration de revenus l’année suivante. Ce service nécessite toutefois d’avancer le coût total lors du paiement du professeur, mais permet de récupérer la moitié de cette somme sous forme de crédit d’impôt lors de la déclaration fiscale suivante.

D’autre part, grâce à l’introduction de l’avance immédiate de crédit d’impôt, les parents employeurs peuvent directement bénéficier d’un remboursement instantané de 50% au moment du paiement des cours particuliers.

Il est important de noter que les cours particuliers en ligne ne sont pas éligibles aux déductions fiscales. La législation française sur les réductions d’impôt pour l’emploi d’un professeur particulier à domicile stipule que les cours doivent être donnés dans la résidence principale ou secondaire du contribuable pour ouvrir droit à un crédit d’impôt. Ainsi, les cours en ligne, ne se déroulant pas physiquement au domicile de l’élève, ne sont typiquement pas couverts par ces mesures fiscales.

Dans quels cas la réduction fiscale ne s’applique pas pour des cours ?

La déduction d’impôts ne fonctionnent pas pour les cas suivants :

- cours en groupe que ce soit en présentiel ou en ligne

- cours particuliers en visio